Aktien schnell und einfach bewerten – die 5 wichtigsten Kennzahlen

Weltweit zählen wir mehr als 10.000 Aktien-Unternehmen. Die meisten davon sind gänzlich unbekannt. Wenn du planst, über ETF oder Aktien-Fonds hinaus in eine Einzel-Aktie zu investieren, solltest du ein gutes Verständnis von der Qualität der Aktie haben. Die fundamentale Bewertung einer Aktie lässt sich anhand von Bilanz-Kennzahlen umsetzen.

Im Folgenden sind die aus unserer Sicht 5 wichtigsten Bilanz-Kennzahlen dargestellt, die du auf Basis ihrer Stärke beurteilen solltest, bevor du dein Geld investierst:

1) Eigenkapital-Verhältnis

Das Eigenkapital sollte bei nicht weniger als 30% liegen, um als gesundes Unternehmen zu gelten.

Liegt die Fremdkapitalquote bei einem zu hohen Wert von folglich über 70%, ist das Unternehmen einer größeren Abhängigkeit von äußeren Faktoren ausgesetzt. Dies können Banken, Investoren oder Geldgeber anderer Art sein.

Achtung: Der Wert von 30% ist zum Teil branchenabhängig. Die Versicherungsbranche weist bspw. sehr hohe Fremdkapital-Werte auf.

Bitte beachte auch, dass eingespielte Gelder durch die Aktienausgabe an Aktionäre zum Eigenkapital zählen, also auch hier eigentlich Fremdkapital verwendet wird, das aber zum Eigenkapital zählt.

2) Umsatzentwicklung

Der Umsatz sollte kontinuierlich über die letzten 5-10 Jahre gestiegen sein (jedes Jahr um min. 5%)

Wir möchten in Unternehmen investieren, die wachsen und durch ihr Wachstum beweisen, dass sie eine gute Strategie entwickelt haben und jedes Jahr mehr Markt-Anteile und somit Markt-Macht gewinnen.

Du wirst feststellen, dass du dich bereits hier von vielen bekannten Unternehmen trennen wirst, die sich zwar am Markt etabliert haben, jedoch kein Wachstum mehr verzeichnen. Beispiele sind Coca Cola, Nestle oder auch Volkswagen, die augenscheinlich stark wirken, jedoch kein solides Wachstum von konstant 5% pro Jahr vorweisen können.

Achtung: Umsatz ist nicht Gewinn! Unternehmen, die jedes Jahr stark wachsen, müssen noch lange nicht profitabel sein. Daher ist dies nur eines von 5 Kriterien.

3) EBITDA

Englisch: Earnings before interest, tax, depreciation and amortization

Deutsch: Ergebnis vor Zinsen, Steuern, Abschreibungen und Amortisationen

Diese Kennzahl definiert den Gewinn, bevor es zu weiteren Gewinnreduzierungen durch die oben aufgeführten Effekte (Zinsen, Steuern etc.) kommt.

Die EBITDA sollte ebenfalls eine kontinuierliche Steigerung über die letzten 5-10 Jahre von min. 5% pro Jahr aufweisen.

Ich schaue mir lieber diese Kennzahl im Vergleich zum Nettogewinn an, da Unternehmen den Gewinn mithilfe von Abschreibungen massiv beeinflussen können und er somit stark an Aussagekraft verlieren kann.

Der EBITDA-Wert wird jedoch dargestellt, bevor Bilanz-beeinflussende Effekte angewendet werden können.

Ein Beispiel ist Siemens, die auf ihr Jahresergebnis Abschreibungen von mehr als 1 Milliarde vorgenommen haben durch die schleppenden Geschäfte der Tochter Siemens Energy und somit den eigentlichen Gewinn massiv beeinflusst haben, den sie letztendlich zu versteuern haben.

Um sich hier nicht täuschen zu lassen, schaue ich mir die EBITDA Kennzahl an und betrachte die vergangenen 5-10 Jahre, die idealerweise eine Steigerung von min. 5% pro Jahr aufweisen.

4) KGV (Kurs Gewinn Verhältnis)

Das Kurs Gewinn Verhältnis ist idealerweise nicht höher als 25. Ein KGV über 25 weist auf einen zu hohen Aktienkurs im Vergleich zum Gewinn des Unternehmens hin.

Welche Effekte haben einen Einfluss auf den KGV Wert?

Wenn es zu einer Reduzierung des Aktienkurses kommt, reduziert sich, bei sonst gleich bleibenden Bedingungen, auch das KGV, sodass das Unternehmen interessanter für einen Kauf wird.

Das KGV kann ebenso in den interessanten Bereich von unter 25 Punkten rutschen, wenn das Unternehmen zunehmende Gewinne realisiert, die in den aktuellen Aktienkurs noch nicht „eingepreist“ sind.

Achtung: Das KGV hat keine Aussagekraft bei Unternehmen, die noch nicht profitabel sind, also noch keine Gewinne machen. Darüber hinaus hat das KGV auch nur bedingt Aussagekraft, wenn es sich um außergewöhnliche Wachstums-Aktien handelt. Ein Beispiel ist hier Nvidia, die im Februar 2024 ein KGV von 90 haben und Kursziele von einigen Analysten dennoch ein Kurspotenzial von mehr als 50% auf die kommenden 12 Monate erwarten. Das KGV von Super Micro Computer liegt aktuell bspw. bei 73 und auch hier erwarten Analysten ein Kurspotenzial von bis zu 30%. Es ist also wichtig, das KGV immer in Relation zu den weiteren Kennzahlen sowie den Wachstumserwartungen zu betrachten.

5) Fairer Wert

Berechnung eines fairen Aktienwertes auf Basis des Gewinns pro Aktie (EPS, Earnings per Share) sowie der jährlichen Steigerung des Umsatzes in Prozent

Ich verwende als 5. Kriterium den fairen Wert einer Aktie und nutze hierzu den Fair Value Calculator (manuelle Eingabe ist kostenlos).

Dieser Calculator weist mir aus, welchen fairen Wert eine Aktie tatsächlich auf Basis relevanter Kennzahlen hat, sodass ich den aktuellen Aktien-Kurs mit dem fairen Wert in Relation setzen kann.

Hier findest du verschiedene Rechner, die dir ebenfalls bei der Auswahl starker Aktien helfen können:

Gesamte Übersicht der Rechner: https://www.fairvalue-calculator.com/de/rechner/

Einfacher Fair Value: https://www.fairvalue-calculator.com/einfacher-fair-value-rechner/

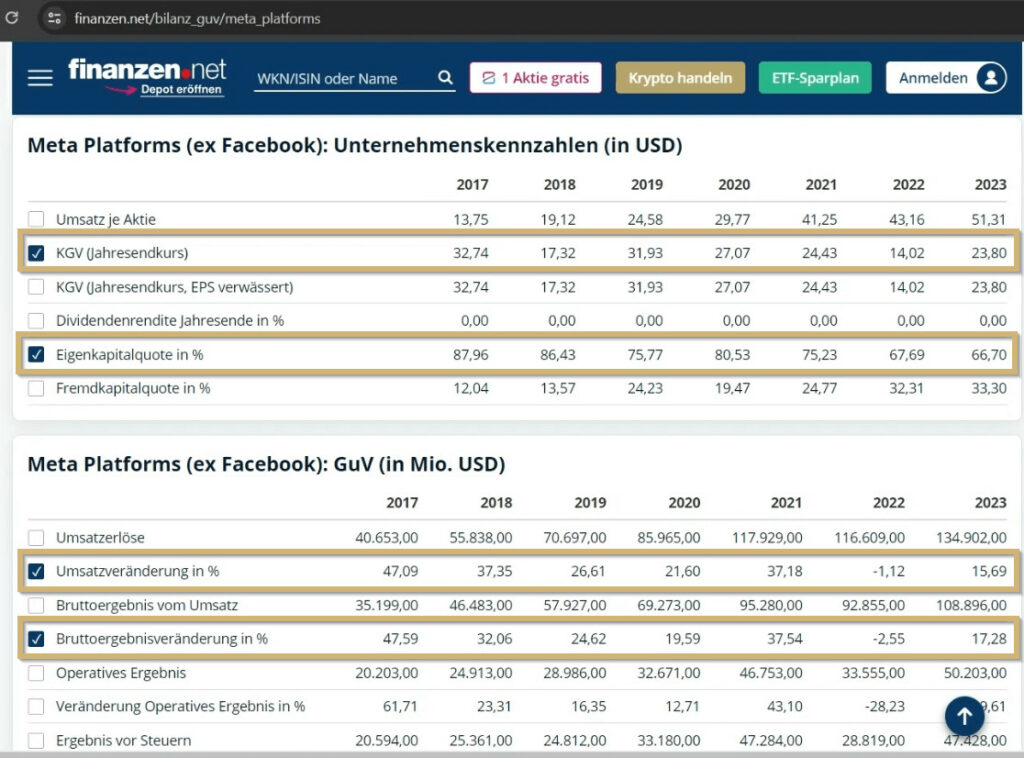

Wenn du dich an dieser Stelle fragst, wo du diese Kennzahlen finden kannst, schau bspw. auf dieser Seite vorbei,

Vier der fünf Kennzahlen findest du im folgenden Bild markiert, sodass du sie auch für andere Aktien schnell und einfach erkennen kannst.

Der Ausblick – blicke auch unbedingt nach vorn

Teil deiner Bewertung eines Aktien-Unternehmens sollte auch immer die Zukunfts-Betrachtung sein.

Du denkst ja darüber nach, heute oder morgen einzusteigen, sodass die Zukunftserwartungen eine große Rolle spielen.

Schaue auch hier am besten auf die Umsatz- sowie Gewinnerwartungen (EBITDA). Die Werte sollten, wie bei den Vergangenheitswerten, bei min. 5% Wachstum pro Jahr liegen.

Darüber hinaus ist es sinnvoll, sich die Erwartungen in Bezug die Kursziele, Analysten-Schätzungen sowie die Vision der Geschäftsführung anzuschauen. Plant das Unternehmen innovative Ansätze, die den Wettbewerb hinter sich lassen kann oder ist die Geschäftsleitung ideenlos? Informiere dich am besten über Nachrichten und, wenn du magst, auch mithilfe des Geschäftsberichts, so gut du kannst.

Es geht immerhin um dein Vermögen!

Die Top 5 Erkenntnisse zusammengefasst

- Betrachte immer die Fundamentaldaten eines Aktien-Unternehmens, bevor du eine Investition tätigst

- Bleibe immer innerhalb deines „Circle of Competence“

- Fokussiere dich auf Aktien, die ein konstantes Wachstum zeigen

- Habe zusätzlich die Vision der Unternehmensführung sowie die Stärke des Wettbewerbs im Blick

- Bist du unsicher? Dann investiere lieber nicht in die aktuelle Aktie und warte besser auf eine andere Gelegenheit

Sprich mich gern an, wenn du Fragen hast.

0 Kommentare