Put-Optionen – Funktionsweise, Vorteile und Risiken

Optionen sind ein mächtiges Instrument im Werkzeugkasten eines jeden Börsenhändlers.

Sie bieten die Möglichkeit, auf Preisbewegungen von Basiswerten zu spekulieren, ohne diese tatsächlich besitzen zu müssen.

In diesem Blogbeitrag wollen wir uns insbesondere mit Put-Optionen beschäftigen. Wir erklären ihre Funktionsweise, beleuchten die Vor- und Nachteile und zeigen mithilfe von Gewinn- und Verlustgrafiken, wie diese Optionen in der Praxis wirken.

Was ist eine Put-Option?

Eine Put-Option gibt dem Käufer das Recht, aber nicht die Pflicht, einen bestimmten Basiswert (z.B. eine Aktie) zu einem festgelegten Preis (dem Ausübungspreis) innerhalb eines bestimmten Zeitraums oder zu einem bestimmten Zeitpunkt zu verkaufen.

Im Gegenzug für dieses Recht zahlt der Käufer eine Prämie an den Verkäufer (Stillhalter) der Option.

Funktionsweise einer Put-Option

Kauf einer Put-Option

– Der Käufer erwartet, dass der Preis des Basiswertes fallen wird.

– Er zahlt eine Prämie an den Verkäufer der Option.

– Wenn der Preis des Basiswertes unter den Ausübungspreis fällt, kann der Käufer die Option ausüben und den Basiswert zum Ausübungspreis verkaufen, wodurch er einen Gewinn erzielt.

Verkauf einer Put-Option

– Der Verkäufer erwartet, dass der Preis des Basiswertes steigen wird oder stabil bleibt.

– Er erhält die Prämie vom Käufer der Option.

– Wenn der Preis des Basiswertes über dem Ausübungspreis bleibt, verfällt die Option wertlos und der Verkäufer behält die Prämie.

Multiplikatoren bei Aktienoptionen

Der Multiplikator bei Aktienoptionen ist ein festgelegter Wert, der bestimmt, wie viele Aktien ein einziger Optionskontrakt repräsentiert. Standardmäßig repräsentiert ein Optionskontrakt 100 Aktien (Multiplikator 100). Dies bedeutet, dass die Preisänderungen der zugrunde liegenden Aktie mit dem Multiplikator multipliziert werden, um die tatsächlichen Auswirkungen auf den Optionspreis zu berechnen.

Beispielsweise, wenn der Preis einer Aktie um 1 € steigt und ein Call-Optionskontrakt auf diese Aktie einen Multiplikator von 100 hat, wird der Wert des Call-Optionskontrakts um 100€ steigen. Dieser Anstieg von 100 € erklärt sich aus der Multiplikation des Preisanstiegs der Aktie (1 €) mit dem Multiplikator (100). Es ist wichtig zu beachten, dass diese Berechnung unter der Annahme erfolgt, dass alle anderen Einflussfaktoren, wie die Volatilität der Aktie, die verbleibende Laufzeit der Option und die Zinssätze, konstant bleiben.

Dieses Verhalten zeigt die Hebelwirkung, die Optionskontrakte bieten. Eine kleine Bewegung im Preis der zugrunde liegenden Aktie kann zu einer viel größeren proportionalen Veränderung im Wert der Option führen, was sowohl erhebliche Gewinnchancen als auch Risiken mit sich bringt.

Gewinn- und Verlustprofile

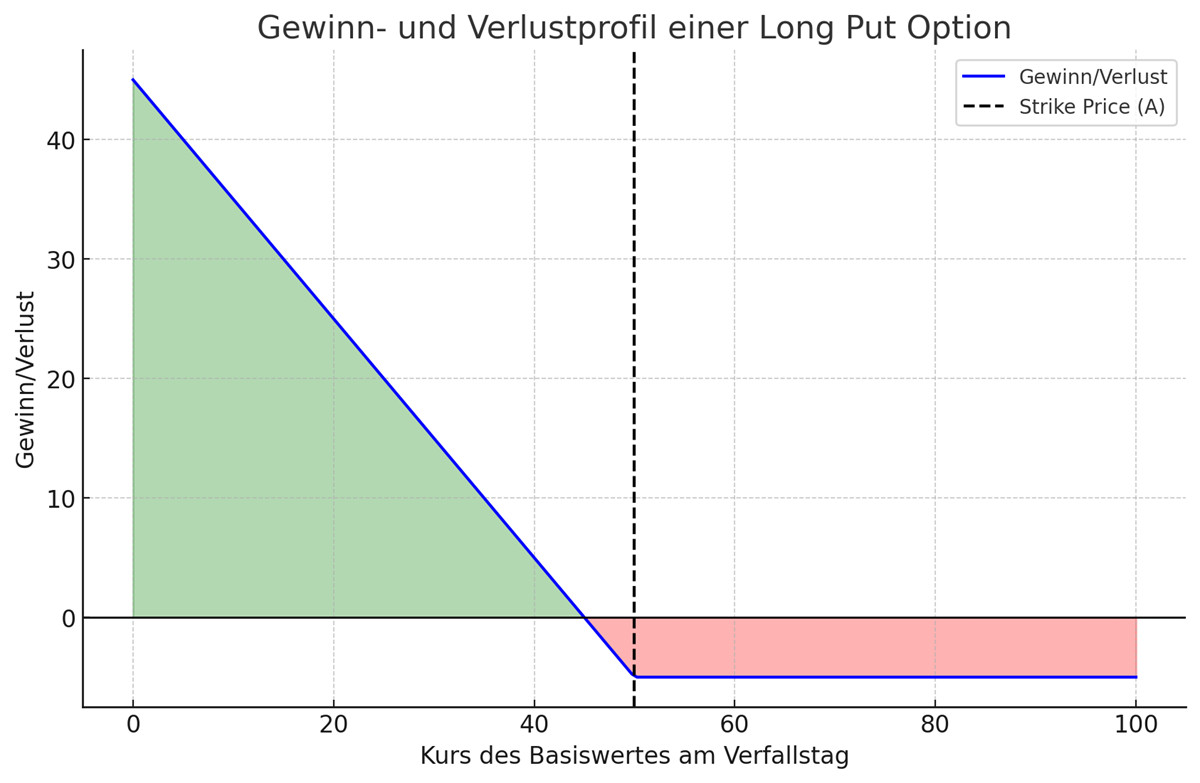

Gewinn- und Verlustprofil einer Long Put Option (Kauf einer Put-Option)

Das Gewinn- und Verlustprofil für den Käufer einer Put-Option sieht wie folgt aus:

– Gewinn: Tritt ein, wenn der Kurs des Basiswertes unter den Ausübungspreis minus die gezahlte Prämie fällt.

– Verlust: Beschränkt sich auf die gezahlte Prämie, wenn der Kurs des Basiswertes über dem Ausübungspreis bleibt.

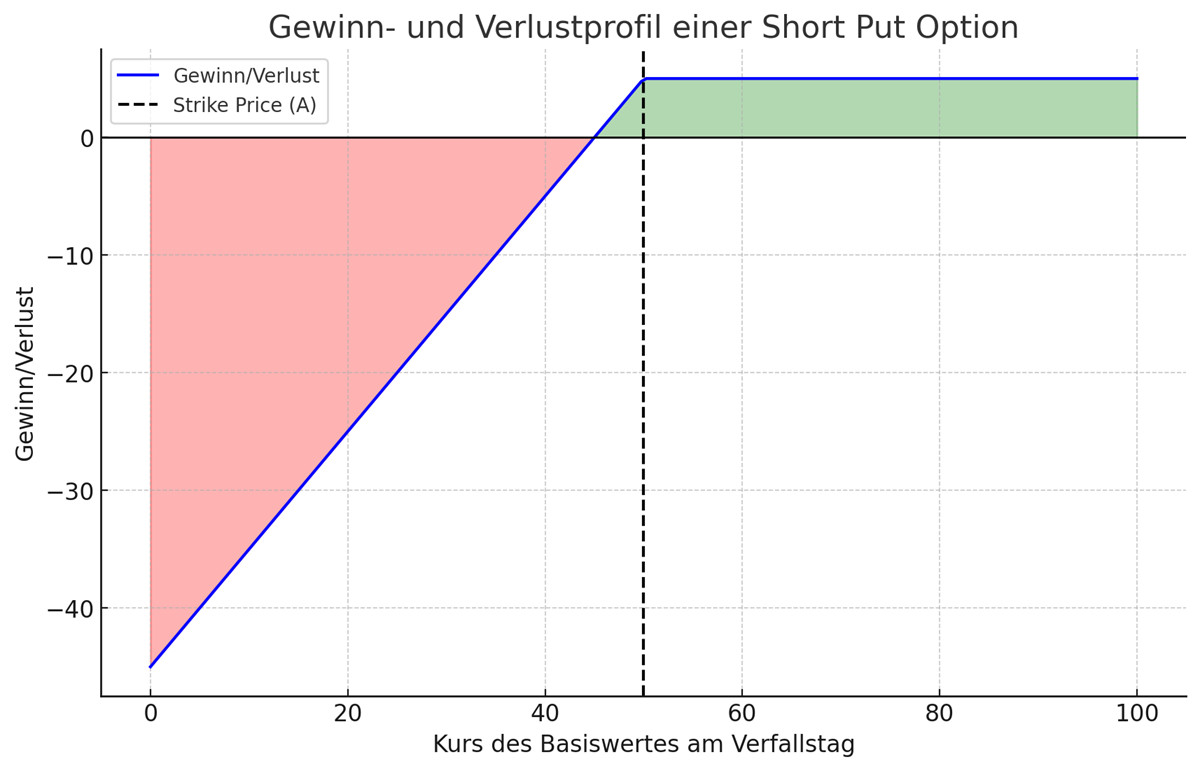

Gewinn- und Verlustprofil einer Short Put Option (Verkauf einer Put-Option)

Das Gewinn- und Verlustprofil für den Verkäufer einer Put-Option sieht wie folgt aus:

– Gewinn: Beschränkt sich auf die erhaltene Prämie, wenn der Kurs des Basiswertes über dem Ausübungspreis bleibt.

– Verlust: Tritt ein, wenn der Kurs des Basiswertes unter den Ausübungspreis minus die erhaltene Prämie fällt. Der potenzielle Verlust ist theoretisch unbegrenzt, da der Kurs des Basiswertes auf null fallen kann.

Vorteile beim Kauf von Put-Optionen

- Begrenztes Risiko für Käufer: Der maximale Verlust ist auf die gezahlte Prämie begrenzt.

- Hedging: Put-Optionen können genutzt werden, um bestehende Positionen abzusichern und das Risiko von Kursverlusten zu minimieren.

- Gewinnchancen bei fallenden Kursen: Put-Optionen bieten die Möglichkeit, von fallenden Kursen zu profitieren.

Nachteile beim Kauf von Put-Optionen

- Kosten: Der Käufer muss eine Prämie zahlen, die bei falscher Markterwartung verloren geht.

- Wahrscheinlichkeit: Du hast nur eine kleine Gewinnwahrscheinlichkeit und musst direktional richtig liegen.

- Zeitwertverlust: Der Wert einer Option kann mit der Zeit verfallen, was zu Verlusten führen kann, selbst wenn der Basiswert in die erwartete Richtung bewegt.

Vorteile beim Verkauf von Put-Optionen

- Einnahme von Prämien: Beim Verkauf von Put-Optionen erhält der Verkäufer sofort eine Prämie. Diese Prämie ist der maximale Gewinn, den der Verkäufer erzielen kann, unabhängig davon, wie sich der Basiswert entwickelt.

- Profit bei leicht fallenden, stabilen oder steigenden Kursen: Solange der Kurs des Basiswertes über dem Ausübungspreis bleibt, verfällt die Put-Option wertlos, und der Verkäufer behält die gesamte Prämie als Gewinn.

- Flexibilität und strategische Nutzung: Der Verkauf von Put-Optionen kann Teil einer größeren Strategie sein, wie beispielsweise das Schreiben von gedeckten (Cash Secured) Puts, um eine bestehende Position abzusichern oder um eine gewünschte Aktie zu einem günstigeren Preis zu erwerben.

- Hohe Gewinnwahrscheinlichkeit: Oft sind die Chancen für einen Gewinn beim Verkauf von Optionen bei 80-90%.

Nachteile beim Verkauf von Put-Optionen

- Unbegrenztes Risiko: Der potenzielle Verlust beim Verkauf von Put-Optionen ist theoretisch unbegrenzt. Wenn der Kurs des Basiswertes stark fällt, kann der Verkäufer gezwungen sein, den Basiswert zu einem Preis weit über dem Marktpreis zu kaufen und somit einen Verlust zu generieren.

- Erforderliche Margin: Der Verkauf von Put-Optionen erfordert eine Margin, die vom Broker festgelegt wird. Dies bedeutet, dass der Verkäufer genügend Kapital auf seinem Konto haben muss, um potenzielle Verluste abzudecken. Diese Margin Anforderung ist oft deutlich höher als beim Kauf von Put Optionen.

- Begrenzter Gewinn: Der maximale Gewinn beim Verkauf von Put-Optionen ist auf die erhaltene Prämie begrenzt, unabhängig davon, wie stark der Kurs des Basiswertes steigt.

Bull Put Spread – Abgesicherte Strategie

Ein Bull Put Spread ist eine abgesicherte Optionsstrategie, bei der ein Trader eine Put-Option verkauft (Short Put) und gleichzeitig eine Put-Option mit einem niedrigeren Ausübungspreis kauft (Long Put). Diese Strategie wird angewendet, wenn der Trader moderat steigende Kurse erwartet und sein Risiko begrenzt halten möchte.

Funktionsweise eines Bull Put Spreads

- Short Put:

– Der Trader verkauft eine Put-Option mit einem höheren Ausübungspreis.

– Der Trader erhält eine Prämie für den Verkauf der Option. - Long Put:

– Der Trader kauft gleichzeitig eine Put-Option mit einem niedrigeren Ausübungspreis.

– Der Trader zahlt eine Prämie für den Kauf der Option.Durch die Kombination dieser beiden Positionen wird das Risiko des Short Puts durch den Long Put begrenzt.

Beispiel für einen Bull Put Spread

Angenommen, eine Aktie wird derzeit bei 55 € gehandelt. Ein Trader erwartet, dass der Kurs der Aktie in den nächsten Monaten moderat steigen oder zumindest nicht stark fallen wird. Er entscheidet sich für einen Bull Put Spread mit den folgenden Optionen:

Generell ist zu sagen dass der Multiplikator wie oben beschrieben 100 ist , somit werden alle € Beträge *100 genommen. Z.b. 5€ Prämie entsprechen (100*5€= 500€). Nun zurück zum Thema.

– Short Put: Verkauf einer Put-Option mit einem Strike Preis von 50 € und einer Prämie der Option von 500 €.

– Long Put: Kauf einer Put-Option mit einem Ausübungspreis von 40 € und einer gezahlten Prämie von 200 €.

Die Nettoprämie, die der Trader erhält, beträgt 300 € (500 € – 200 €).

Szenario 1: Der Kurs der Aktie bleibt oberhalb beider gewählter Strike-Preise (Beispiel: 50 €).

– Beide Optionen verfallen wertlos.

– Der Trader behält die Nettoprämie von 300 € als Gewinn.

Szenario 2: Der Kurs der Aktie fällt genau zwischen beide gewählte Strike-Preise (Beispiel: 45 €).

– Die Short Put Option wird ausgeübt, und der Trader muss die Aktie für 50 € kaufen, obwohl sie nur 45 € wert ist.

– Die Long Put Option verfällt wertlos.

– Der Verlust beträgt 500 € (50 € – 45 € *100 Multiplikator), aber der Trader hat eine Nettoprämie von 300 € erhalten.

– Der Nettoverlust beträgt 200 €.

Szenario 3: Der Kurs der Aktie fällt unterhalb beider gewählter Strike-Preise (Beispiel: 35 €).

– Die Short Put Option wird ausgeübt, und der Trader muss die Aktie für 50 € kaufen, obwohl sie nur 35 € wert ist.

– Die Long Put Option wird ausgeübt, und der Trader kann die Aktie für 40 € verkaufen.

– Der Verlust beträgt 1000 € (50 € – 40 €*100 Multiplikator), aber der Trader hat eine Nettoprämie von 300 € erhalten.

– Der Nettoverlust beträgt 700 €.

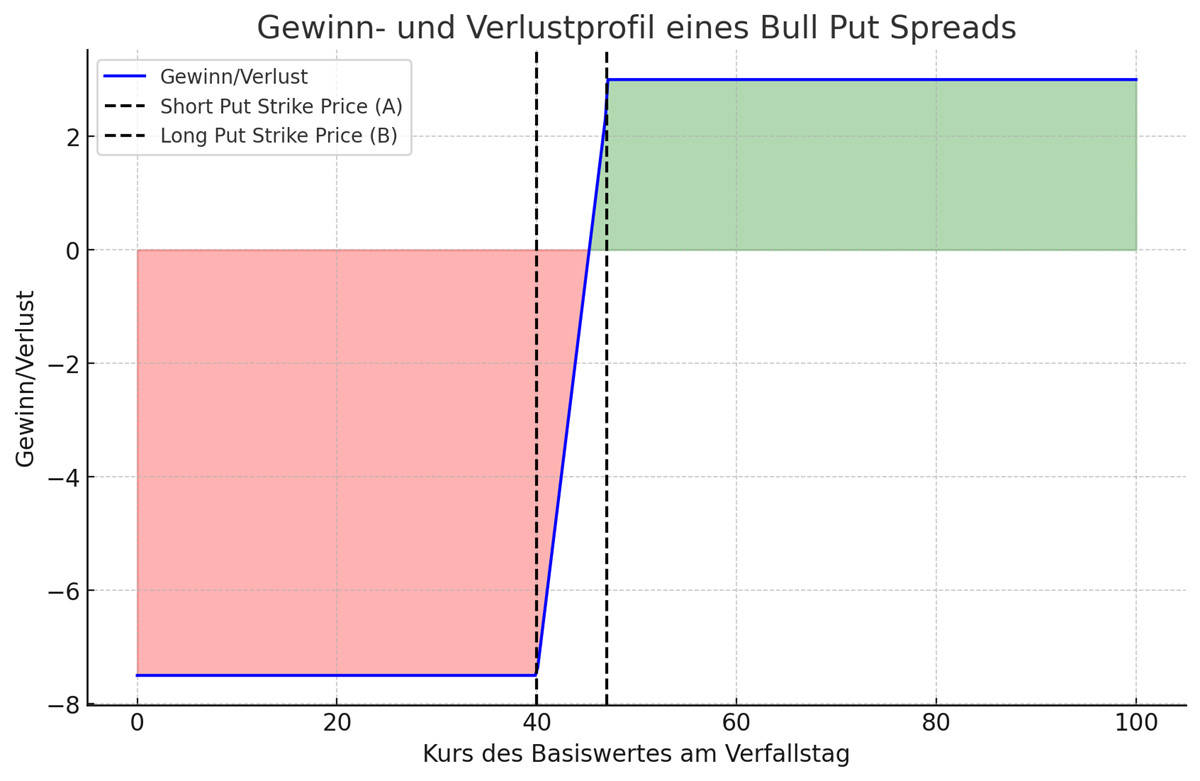

Gewinn- und Verlustprofil eines Bull Put Spreads

Das Gewinn- und Verlustprofil eines Bull Put Spreads sieht wie folgt aus:

– Maximale Gewinn: Der maximale Gewinn wird erzielt, wenn der Kurs des Basiswertes über dem höheren Ausübungspreis bleibt und beträgt die Differenz der erhaltenen und gezahlten Prämien.

– Maximale Verlust: Der maximale Verlust tritt ein, wenn der Kurs des Basiswertes unter den niedrigeren Ausübungspreis fällt und beträgt die Differenz zwischen den beiden Ausübungspreisen abzüglich der Nettoprämie.

Vorteile von Bull Put Spreads

– Begrenztes Risiko: Der maximale Verlust ist begrenzt durch den Long Put.

– Erhaltene Prämie: Der Trader erhält eine Nettoprämie durch den Verkauf des Short Puts und den Kauf des Long Puts.

– Profit bei moderat steigenden Kursen: Diese Strategie kann profitabel sein, wenn der Kurs des Basiswertes steigt, seitwärts verläuft oder sogar leicht fällt.

Nachteile von Bull Put Spreads

– Begrenzter Gewinn: Der maximale Gewinn ist begrenzt durch die Differenz der erhaltenen und gezahlten Prämien.

– Komplexität: Diese Strategie erfordert ein gutes Verständnis der Optionsmärkte und der Preisbewegungen.

Fazit

Put-Optionen sind ein wertvolles Instrument für Investoren und Trader, die von fallenden Kursen profitieren oder ihre Positionen absichern möchten. Außerdem können sie beim Verkauf hohe Gewinnwahrscheinlichkeiten aufweisen und dienen somit oft als „Income Trades“ (Einkommens-Strategien).

Auch Bull Put Spreads sind eine tolle Möglichkeit Prämien zu verdienen, und gleichzeitig den maximalen Verlust zu begrenzen. Sie benötigen aber eine Gewisse Vorkenntnis über die Optionsmärkte und deren Verhaltensweisen.

Generell lässt sich festhalten das Put Optionen vielseitig einsetzbar sind und in jeder Marktlage eingesetzt werden können. Man muss sich aber vor Beginn des Trades über die Risiken der jeweiligen Strategie bewusst sein.

0 Kommentare